Debitkarten und Kreditkarten gehören zu den am häufigsten genutzten Zahlungsmitteln weltweit. Ob beim Online-Shopping, im Urlaub oder im Alltag – beide Kartentypen bieten eine einfache, sichere und bequeme Möglichkeit, Zahlungen zu tätigen. Doch trotz ihrer äußerlichen Ähnlichkeiten gibt es grundlegende Unterschiede zwischen einer Debitkarte und einer Kreditkarte, die für Verbraucher entscheidend sein können.

Die Wahl zwischen einer Debitkarte und einer Kreditkarte hängt stark von den individuellen Bedürfnissen und finanziellen Gewohnheiten ab. Während Debitkarten direkt mit einem Girokonto verbunden sind und Zahlungen oder Abhebungen unmittelbar abgebucht werden, ermöglichen Kreditkarten die Nutzung eines vorübergehenden Kreditrahmens, der oft erst am Monatsende beglichen werden muss.

In diesem Artikel erklären wir Ihnen die wesentlichen Unterschiede zwischen Debitkarten und Kreditkarten und zeigen Ihnen, welche Vor- und Nachteile beide Optionen mit sich bringen. Mit diesen Informationen sind Sie bestens gerüstet, um die richtige Entscheidung für Ihre individuellen Bedürfnisse zu treffen.

Table of Contents

Was ist eine Debitkarte?

Eine Debitkarte ist ein bargeldloses Zahlungsmittel, das direkt mit dem Girokonto des Karteninhabers verbunden ist. Im Gegensatz zur Kreditkarte wird bei einer Debitkarte der Transaktionsbetrag unmittelbar nach dem Kauf oder der Bargeldabhebung vom verknüpften Konto abgebucht. Damit bietet die Debitkarte eine direkte und transparente Kontrolle über die eigenen Finanzen, da nur verfügbare Guthaben genutzt werden können.

Technisch basiert die Debitkarte auf ähnlichen Standards wie die Kreditkarte. Sie verfügt über einen Chip und einen Magnetstreifen zur sicheren Speicherung und Übertragung von Daten, ergänzt durch Authentifizierungsmerkmale wie die PIN oder bei kontaktlosen Zahlungen durch NFC-Technologie. Debitkarten sind in Zahlungssysteme wie Maestro, V-Pay oder Visa Debit eingebunden, wodurch sie weltweit für Transaktionen in Geschäften, online und an Geldautomaten genutzt werden können.

Debitkarten haben in der Regel geringere Kosten als Kreditkarten, da sie keine Zinsbelastungen mit sich bringen. Sie sind besonders geeignet für Personen, die eine transparente und schuldenfreie Zahlungsweise bevorzugen. Gleichzeitig bieten sie durch Sicherheitsmechanismen wie Tokenisierung und Echtzeitüberwachung Schutz vor Missbrauch. In Verbindung mit modernen Banking-Apps ermöglichen Debitkarten zudem eine einfache Verwaltung und Analyse der persönlichen Finanzen.

Die Entstehung der ersten Debitkarte

Die Debitkarte, wie sie heute bekannt ist, entstand aus dem Bedürfnis nach einer effizienten und direkten Methode zur bargeldlosen Bezahlung. Ihr Ursprung liegt in den 1950er Jahren, als Banken begannen, den Zahlungsverkehr mit neuen Technologien zu modernisieren. Während Schecks bis dahin das beliebteste bargeldlose Zahlungsmittel waren, erkannten Finanzinstitute das Potenzial einer Karte, die direkt mit dem Bankkonto des Nutzers verbunden ist und sofortige Abbuchungen ermöglicht.

Die erste Debitkarte wurde 1958 von der Bank of Delaware in den USA eingeführt. Sie erlaubte es Kunden, direkt auf ihr Bankkonto zuzugreifen, um in Geschäften zu bezahlen oder Bargeld abzuheben. Im Gegensatz zu Kreditkarten, die auf einem gewährten Kreditrahmen basierten, zog die Debitkarte den Betrag unmittelbar vom Konto des Nutzers ab, was die Verwaltung der persönlichen Finanzen vereinfachte und das Risiko der Überschuldung verringerte.

Mit der Weiterentwicklung der Technologie in den 1980er Jahren wurden Debitkarten in Zahlungssysteme wie Maestro und V-Pay integriert, was ihre Akzeptanz weltweit ausweitete. Auch die Einführung des Chip- und PIN-Systems in den 1990er Jahren erhöhte die Sicherheit und reduzierte Betrugsrisiken erheblich.

Heute sind Debitkarten ein unverzichtbares Instrument des modernen Zahlungsverkehrs. Sie ermöglichen sofortige und sichere Transaktionen in Geschäften, online und an Geldautomaten. Die Integration in mobile Zahlungsdienste wie Apple Pay und Google Pay hat ihre Nutzung weiter vereinfacht. Ihre Geschichte zeigt, wie der Bedarf an effizienteren Zahlungsmethoden eine technologische Innovation hervorgebracht hat, die den Alltag von Milliarden Menschen weltweit prägt.

Debitkarte oder Kreditkarte ?

Hier sind die 3 besten Debitkarten in Deutschland im Überblick

N26 Standard Debitkarte

Die N26 Debitkarte ist einfach, modern und gebührenfrei. Sie ermöglicht volle Kostenkontrolle und bietet weltweit Zahlungen ohne zusätzliche Kosten. Mit der N26-App behalten Sie Ihre Finanzen in Echtzeit im Blick.

Beste kostenlose Debitkarte in Deutschland

Revolut Standard Debitkarte

Die Revolut Debitkarte ist flexibel, digital und ideal für internationale Zahlungen. Sie bietet gebührenfreie Transaktionen in Fremdwährungen und umfassende Kontrolle über Ihre Finanzen über die Revolut-App. Perfekt für Reisen und den Alltag.

Trade Republic Debitkarte

Die Trade Republic Debitkarte kombiniert einfache Handhabung mit modernem Banking. Sie ermöglicht gebührenfreie Zahlungen und direkte Kontrolle über Ihr Verrechnungskonto. Ideal für Anleger, die bequem und flexibel handeln und bezahlen möchten.

Wenn Sie die vollständige Übersicht unserer empfohlenen Debitkarten sehen möchten, besuchen Sie unseren Debitkarten-Vergleich. Dort finden Sie alle Karten mit ihren Vorteilen und Konditionen. Klicken Sie hier, um mehr zu erfahren.

Vorteile einer Debitkarte

Debitkarten sind ein essenzielles Zahlungsmittel im modernen Alltag. Sie bieten eine flexible und einfache Möglichkeit, finanzielle Transaktionen sicher und effizient abzuwickeln. Ob beim Einkaufen, Online-Shopping oder Bargeldabheben – die Debitkarte überzeugt durch ihre Transparenz, Kosteneffizienz und Benutzerfreundlichkeit.

Hier sind die wichtigsten Vorteile im Detail:

Volle Kostenkontrolle und Transparenz

Mit einer Debitkarte wird jeder ausgegebene Betrag sofort vom verknüpften Girokonto abgebucht. Dadurch behalten Nutzer stets den Überblick über ihre Finanzen, ohne die Gefahr, unbewusst in eine Verschuldung zu geraten. Diese direkte Verbindung zum Konto fördert ein verantwortungsbewusstes Ausgabeverhalten und macht sie ideal für Menschen, die ihr Budget strikt im Auge behalten möchten.

Kosteneffizienz ohne Zinsbelastung

Da eine Debitkarte keinen Kreditrahmen bietet, fallen keine Zinsen oder zusätzlichen Kosten für geliehenes Geld an. Zudem sind viele Debitkarten gebührenfrei oder deutlich günstiger in der Nutzung als Kreditkarten. Dies macht sie zu einer wirtschaftlichen Wahl für alltägliche Zahlungen.

Praktische Nutzung im Alltag

Debitkarten sind flexibel und einfach einsetzbar, ob für Einkäufe im Geschäft, Online-Zahlungen oder Bargeldabhebungen am Automaten. Sie sind weltweit in Zahlungssysteme integriert und unterstützen häufig auch modernes kontaktloses Bezahlen, was den Alltag komfortabler und effizienter gestaltet.

Nachteile einer Debitkarte

Debitkarten sind ein hervorragendes Zahlungsmittel für den Alltag, aber sie haben auch Einschränkungen, die in bestimmten Situationen unpraktisch sein können.

Hier sind die wichtigsten Nachteile, die Sie berücksichtigen sollten:

Geringere Akzeptanz bei speziellen Buchungen

Viele Anbieter, wie Autovermietungen oder Hotels, bevorzugen Kreditkarten, da sie eine höhere Sicherheit für Reservierungen bieten. Debitkarten werden hier oft nicht akzeptiert, was ihre Flexibilität im Vergleich zu Kreditkarten einschränkt.

Weniger Schutz bei Betrug oder Streitfällen

Im Gegensatz zu Kreditkarten bieten Debitkarten weniger Käuferschutz. Bei unautorisierten Abbuchungen oder Streitfällen mit Händlern ist die Rückerstattung oft schwieriger und weniger abgesichert, da das Geld direkt vom Konto abgebucht wird.

Debitkarten sind für mich das perfekte Mittel, um die Kontrolle über die täglichen Ausgaben zu behalten. Da nur verfügbares Guthaben genutzt wird, können Sie Überschuldung vermeiden und bleiben finanziell diszipliniert.

Ich empfehle, eine Debitkarte vor allem für alltägliche Einkäufe und kleinere Zahlungen zu nutzen. Wenn Ihre Karte mit einer Banking-App verknüpft ist, behalten Sie Ihre Finanzen noch besser im Blick und können Ihre Ausgaben effizient planen.

Falls Sie eine Debitkarte bevorzugen, können Sie die besten Optionen in unserem Debitkarten-Vergleich entdecken. Dort erhalten Sie detaillierte Informationen zu Gebühren, Einsatzmöglichkeiten und besonderen Features. Finden Sie die Debitkarte, die ideal zu Ihrem Alltag und Ihren finanziellen Zielen passt.

Was ist eine Kreditkarte?

Eine Kreditkarte ist ein Zahlungsmittel, das auf einem Kreditrahmen basiert und es dem Inhaber ermöglicht, Zahlungen für Waren und Dienstleistungen zu leisten, ohne dass der Betrag sofort vom Konto abgebucht wird. Der Kreditrahmen wird vom ausstellenden Finanzinstitut gewährt, und die Rückzahlung erfolgt entweder vollständig oder in Teilbeträgen, wobei bei letzterem Zinsen anfallen können.

Technisch gesehen speichert die Kreditkarte Daten sicher über Chip- und Magnetstreifentechnologie, ergänzt durch Sicherheitsmerkmale wie Prüfziffern und moderne Authentifizierungsverfahren wie EMV- und Zwei-Faktor-Systeme. Zahlungen werden über globale Netzwerke wie Visa oder Mastercard abgewickelt, die eine schnelle und sichere Transaktionsabwicklung garantieren, sowohl offline als auch online.

Zusätzlich bieten Kreditkarten häufig Bonusprogramme, Versicherungen oder Cashback-Vorteile, die jedoch mit Gebühren verbunden sein können. Sicherheitsmaßnahmen wie Tokenisierung und Echtzeit-Überwachung schützen vor Betrug, während gesetzliche Regelungen für zusätzlichen Verbraucherschutz sorgen. Kreditkarten sind ein zentrales Instrument im globalen Zahlungsverkehr, erfordern jedoch einen verantwortungsvollen Umgang, um finanzielle Risiken wie Überschuldung zu vermeiden.

Die Entstehung der ersten Kreditkarte

Die erste Kreditkarte, wie wir sie heute kennen, wurde im Jahr 1950 von Frank McNamara, dem Gründer von Diners Club, eingeführt. Diese Karte entstand aus der Idee, eine bequeme Zahlungsmethode zu schaffen, die es Kunden ermöglicht, in verschiedenen Restaurants zu bezahlen, ohne Bargeld mitführen zu müssen.

Der sogenannte „Diners Club Card“ war zunächst eine einfache Pappkarte, die in 27 Restaurants in New York akzeptiert wurde. Sie wurde speziell an eine kleine Gruppe wohlhabender Geschäftsleute ausgegeben und ermöglichte es, Rechnungen zu sammeln und monatlich zu begleichen.

Die Grundidee der Kreditkarte basierte darauf, dem Karteninhaber einen kurzfristigen Kredit für seine Ausgaben zu gewähren, der in einer späteren Abrechnungsperiode beglichen wurde. Dieser Service bot nicht nur Bequemlichkeit, sondern auch eine neue Dimension der finanziellen Flexibilität.

1958 brachte Bank of America die erste weit verbreitete Bank-Kreditkarte, die BankAmericard, heraus, die später zum Vorläufer von Visa wurde. Diese Karte war die erste, die in großem Maßstab ausgestellt wurde und bei der das Konzept eines revolvierenden Kredits eingeführt wurde – die Möglichkeit, ausstehende Beträge in Raten zurückzuzahlen.

Kreditkarten im Vergleich

Hier sind die 3 besten Kreditkarten in Deutschland im Überblick

TF Bank Mastercard Gold

Die TF Mastercard Gold überzeugt mit einem gebührenfreien Modell ohne Jahresgebühr und Zusatzkosten. Sie bietet attraktive Vorteile wie Reiseversicherungen, weltweite Akzeptanz und die Möglichkeit, Einkäufe flexibel in Raten zu bezahlen. Besonders praktisch ist, dass keine Gebühren für Bargeldabhebungen oder Fremdwährungseinsätze anfallen. Die Karte eignet sich ideal für Reisende oder Nutzer, die eine zuverlässige und flexible Kreditkarte ohne laufende Kosten suchen.

0€ Jahresgebühr

Beste gebührenfreie Kreditkarte in Deutschland

Gebührenfrei Mastercard Gold

Die Gebührenfrei.de Mastercard Gold Kreditkarte punktet mit einem komplett kostenlosen Angebot ohne Jahresgebühr und ohne Gebühren für Zahlungen oder Bargeldabhebungen weltweit. Zusätzlich bietet sie bis zu sieben Wochen zinsfreies Zahlungsziel, was finanzielle Flexibilität ermöglicht. Mit ihrem Käuferschutz und umfassenden Reiseversicherungen ist sie eine ausgezeichnete Wahl für Vielreisende und Nutzer, die eine kosteneffiziente Kreditkarte mit zahlreichen Vorteilen suchen.

0€ Jahresgebühr

Deutschland Kreditkarte Classic

Die Deutschland-Kreditkarte Classic kombiniert Flexibilität und faire Konditionen. Sie verzichtet auf eine Jahresgebühr und bietet weltweite Akzeptanz sowie ein zinsfreies Zahlungsziel von bis zu sechs Wochen. Die Karte eignet sich ideal für Nutzer, die eine unkomplizierte und kostengünstige Kreditkarte suchen, mit der sie alltägliche Ausgaben sowie größere Anschaffungen problemlos finanzieren können.

0€ Jahresgebühr

Wenn Sie die gesamte Auswahl unserer empfohlenen Kreditkarten entdecken möchten, besuchen Sie unseren Kreditkarten-Vergleich. Hier finden Sie die besten Karten und deren Details. Einfach hier klicken, um alle Optionen zu sehen.

Vorteile einer Kreditkarte

Kreditkarten sind weit mehr als nur ein Zahlungsmittel. Sie bieten Flexibilität, Sicherheit und exklusive Vorteile, die sie zu einem unverzichtbaren Begleiter im Alltag und auf Reisen machen. Von größeren Anschaffungen über die Nutzung attraktiver Bonusprogramme bis hin zur bevorzugten Akzeptanz bei bestimmten Transaktionen – Kreditkarten eröffnen Möglichkeiten, die über die Funktionen einer klassischen Debitkarte hinausgehen.

Hier sind die wichtigsten Vorteile im Detail:

Finanzielle Flexibilität

Kreditkarten ermöglichen es, Einkäufe zu tätigen und Zahlungen zeitlich zu verschieben, ohne sofort auf das eigene Bankkonto zugreifen zu müssen. Besonders bei größeren Anschaffungen oder unerwarteten Ausgaben bieten sie die Möglichkeit, finanzielle Engpässe zu überbrücken, indem Beträge oft zinsfrei innerhalb eines festgelegten Zeitraums zurückgezahlt werden können.

Zusätzliche Leistungen und Vorteile

Viele Kreditkarten bieten exklusive Zusatzleistungen wie Reiseversicherungen, Cashback-Programme, Rabatte oder Bonuspunkte. Diese Vorteile sind besonders attraktiv für Menschen, die häufig reisen oder regelmäßig größere Ausgaben tätigen, und können erhebliche Einsparungen oder zusätzliche Annehmlichkeiten ermöglichen.

Höhere Akzeptanz bei bestimmten Transaktionen

Kreditkarten werden oft bevorzugt oder sind sogar Voraussetzung bei Buchungen wie Autovermietungen, Hotelreservierungen oder Kautionen. Anbieter schätzen die zusätzliche Sicherheit, die eine Kreditkarte bietet, da diese Transaktionen ohne unmittelbaren Kontozugriff abgesichert werden können. Das macht sie unverzichtbar für Reisen oder besondere Geschäftsabschlüsse.

Nachteile einer Kreditkarte

Kreditkarten bieten viele Vorteile, doch es gibt auch Nachteile, die vor allem bei unachtsamer Nutzung auftreten können. Es ist wichtig, die Risiken zu kennen, um verantwortungsvoll mit einer Kreditkarte umzugehen.

Zu den größten Nachteilen gehören:

Hohe Zinsen bei Teilzahlungen

Wenn Sie den offenen Betrag nicht vollständig innerhalb des zinsfreien Zahlungszeitraums begleichen, fallen hohe Zinsen an. Diese können schnell eine finanzielle Belastung darstellen, insbesondere wenn die Rückzahlung über längere Zeit erfolgt.

Gefahr der Überschuldung

Die Möglichkeit, jederzeit über einen Kreditrahmen zu verfügen, kann dazu verleiten, mehr Geld auszugeben, als tatsächlich verfügbar ist. Ohne diszipliniertes Finanzmanagement besteht das Risiko, in eine Schuldenfalle zu geraten.

Ich sehe Kreditkarten als ein großartiges Werkzeug, wenn sie verantwortungsbewusst genutzt werden. Sie sind ideal, um größere Ausgaben zu finanzieren oder von Zusatzleistungen wie Reiseversicherungen und Bonusprogrammen zu profitieren.

Mein Tipp: Setzen Sie Ihre Kreditkarte gezielt ein und zahlen Sie den offenen Betrag immer rechtzeitig zurück, um Zinsen zu vermeiden.

Wenn Sie sich für eine Kreditkarte entschieden haben, können Sie jetzt die besten Angebote vergleichen. Unser Kreditkarten-Vergleich bietet Ihnen eine umfassende Übersicht mit den wichtigsten Vorteilen, Konditionen und Zusatzleistungen. Finden Sie die Karte, die perfekt zu Ihren Bedürfnissen passt.

Debitkarte oder Kreditkarte

Debitkarten eignen sich ideal für Menschen, die ihre Finanzen streng im Blick behalten möchten und sicherstellen wollen, dass sie nur das ausgeben, was sie tatsächlich besitzen. Sie sind besonders gut geeignet für den täglichen Zahlungsverkehr, kleine Einkäufe und als einfache Lösung für Bargeldabhebungen.

Kreditkarten bieten hingegen mehr Flexibilität, wenn Sie größere Ausgaben planen oder im Notfall auf Kredit zugreifen müssen. Sie sind besonders nützlich für Online-Käufe, Reisen oder für Situationen, in denen Sie die zusätzlichen Versicherungsleistungen oder Boni nutzen möchten, die viele Kreditkarten bieten. Kreditkarten sind auch in Ländern, die keine Debitkarten akzeptieren, nützlich.

Wenn Sie sich bereits für eine Karte entschieden haben, können Sie die besten Optionen direkt vergleichen. Besuchen Sie unseren Kreditkarten-Vergleich, um die passende Kreditkarte für Ihre Bedürfnisse zu finden. Falls Sie sich für eine Debitkarte interessieren, gelangen Sie über unseren Debitkarten-Vergleich zur vollständigen Übersicht der besten Angebote.

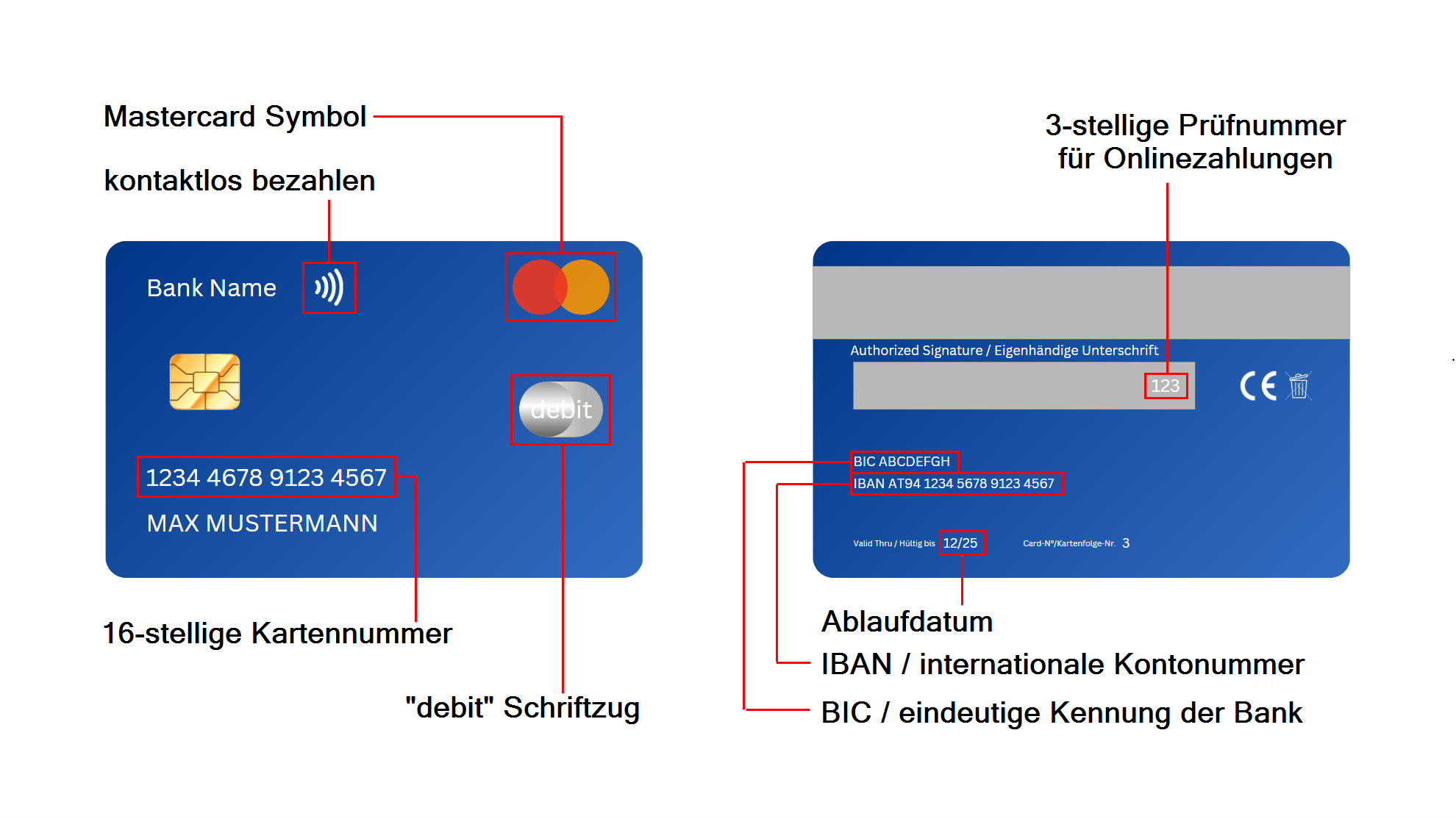

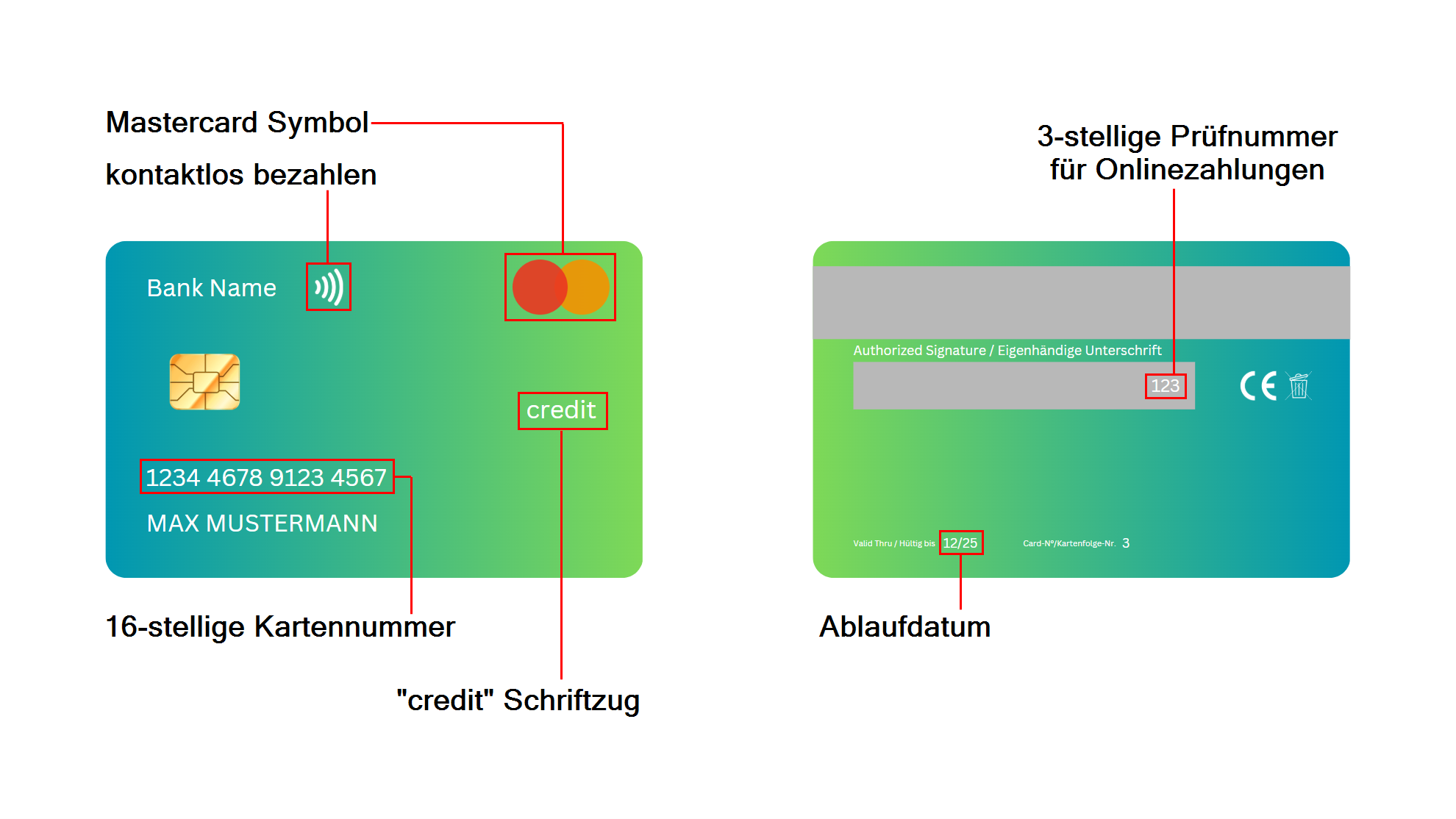

Optische Unterschiede zwischen einer Debitkarte und einer Kreditkarte

Debitkarten und Kreditkarten sehen ähnlich aus, weisen jedoch einige Unterschiede auf. Beide Kartenarten zeigen den Namen des Karteninhabers, eine 16-stellige Kartennummer, das Ablaufdatum und das Logo des Zahlungsdienstleisters wie Mastercard oder VISA. Auf der Rückseite findet sich der CVC-/CVV-Code, der vor allem für Online-Zahlungen wichtig ist.

Ein wesentlicher Unterschied liegt in der Darstellung der Informationen. Bei Kreditkarten sind die Kartennummer, der Name und das Ablaufdatum in Reliefschrift hervorgehoben, während diese Angaben bei Debitkarten flach aufgedruckt sind. Dieser optische Unterschied macht es leicht, die beiden Kartentypen voneinander zu unterscheiden.

Fazit

Die Wahl zwischen Debitkarte und Kreditkarte hängt stark von Ihrem Lebensstil und Ihren finanziellen Zielen ab. Wenn Sie sich gerne strikt an Ihr Budget halten und vermeiden möchten, sich zu verschulden, ist eine Debitkarte wie die N26 Debitkarte ideal. Sie bietet volle Kostenkontrolle, Echtzeit-Übersicht und eine einfache Verwaltung für den Alltag.

Wenn Sie jedoch Flexibilität und zusätzliche Leistungen wie Versicherungen oder Reisevorteile benötigen, ist eine Kreditkarte wie die TF Mastercard Gold empfehlenswert. Sie ermöglicht größere Einkäufe und bietet Vorteile wie gebührenfreie Nutzung und Reiseversicherungen, erfordert jedoch Disziplin bei der Rückzahlung.

Teilen Sie diesen Beitrag mit Freunden und Familie

Ihnen hat dieser Artikel gefallen oder weitergeholfen? Teilen Sie ihn ganz einfach in Ihren Netzwerken!

FAQs

Hier haben wir häufig gestellte Fragen zu Kredit- und Debitkarten zusammengestellt. Die Antworten sollen Ihnen helfen, die passende Karte für Ihre individuellen Bedürfnisse zu finden und informierte Entscheidungen zu treffen.

Eine Debitkarte belastet in der Regel nur das vorhandene Guthaben auf Ihrem Konto. Eine Überziehung ist nur möglich, wenn Sie einen Dispokredit mit Ihrer Bank vereinbart haben, und in diesem Fall fallen Zinsen auf die überzogene Summe an.

Eine Kreditkarte ermöglicht es Ihnen, Einkäufe zu tätigen, ohne dass der Betrag sofort von Ihrem Konto abgebucht wird. Stattdessen wird Ihnen ein Kreditrahmen zur Verfügung gestellt, den Sie innerhalb eines festgelegten Zeitraums zurückzahlen können. Viele Kreditkarten bieten auch Zusatzleistungen wie Reiseversicherungen oder Bonusprogramme, die sie zu einer flexiblen Option machen.

Eine Debitkarte ist direkt mit Ihrem Bankkonto verbunden. Wenn Sie damit bezahlen, wird der Betrag unmittelbar von Ihrem Konto abgebucht. Sie können nur das ausgeben, was auf Ihrem Konto verfügbar ist. Das macht die Debitkarte ideal, um Ausgaben direkt zu kontrollieren und Überschuldung zu vermeiden.

Ja, Sie können Bargeld an Geldautomaten abheben. Allerdings fallen dafür oft hohe Gebühren und Zinsen an, es sei denn, die Karte bietet gebührenfreie Bargeldabhebungen.

Ja, viele Anbieter von Abos wie Streaming-Dienste oder Fitnessstudios akzeptieren Debitkarten für regelmäßige Zahlungen. Allerdings sollten Sie sicherstellen, dass Ihr Konto ausreichend gedeckt ist, um Zahlungsausfälle zu vermeiden.